¥3,080 (コレクター商品)

2022年8月31日水曜日

中小企業診断士試験 全然だめでした

¥3,080 (コレクター商品)

2022年6月14日火曜日

中小企業診断士の学習記2

4月末に中小企業診断士の資格勉強をしている報告をしたが、その後ストップしていた。資格試験を諦めたのかとか、そういうわけではなく、単純に「経済学」に捕まって、もう嫌になりかけていたからである。

まずミクロ経済学。問題集の需要曲線とか限界利益のところで、完全に詰まった。私も一同大学を出ているので、解説を読めば理解できるだろうと思っていたが、この解説が全く理解できず、じゃあテキストを読めばいいかと思ってテキストを読んでみても、これもまた何が書いてあるのか分からない(この内容で理解できる初学者を私は尊敬する)。結局、石川先生の「速習ミクロ経済学」で基本を理解した上で読み直せば、何とか突破できたのだが、次に来たのがマクロ経済学である。

¥5,720 (コレクター商品)

マクロ経済学は、大学時代の「IS-LM分析が難しかった」という記憶が残っていたので、多分躓くだろうなと思っていたら、予想通り躓いた。マクロも石川先生の力を借りるしかないのか・・・と思ったが、とりあえずここは自力で何とかやろうと決意し、ネットの解説などを参考に問題を解き進めて、何とか2周解き終わった時には、「2か月間」の時間が経過していた。ここまで時間を擦ってしまうと、もう学習スケジュールも勉強リズムも何もなくて、試験までに全範囲を終えることが不可能ということがほぼ確定した。過去問にはチャレンジができないのが確定なので、問題集のみを完璧にすることに照準を変えることとした。

今は、「中小企業経営・中小企業政策」の問題集を解いているが、これは暗記科目なので、順調に進んでいる。ただ、「財務・会計」が手つかずなので、この先を思うと気が重い。

一応、社会人をやっているので、勉強すべきタイミングは「休日」なのだが、休日って、朝に外出する機会を失ってしまうと、もう出ようとする意志すら無くなってしまうのよね。そして、家では勉強ができない人種なので、何もすることなく土日がつぶれてしまう・・・。資格試験以前にこの習慣を何とかしないといけない。

とりあえず、やれるところまでやって本番に臨むこととしたい。

¥2,640

(↑この本、解説はかなり分かりにくいぞ)

2022年5月20日金曜日

最近のESG開示をめぐる動き(ISSBとかSSBJ)

最近、ESG関連の書籍を書店でよく見かけるようになった。が、1冊もそういった本を読んでいないので、とりあえず勉強のきっかけに、と思いESGの開示に関するセミナーに参加した。

足元、東証プライム市場に上場している会社が対応しなければならないのは、気象変動に関する情報の開示で、TCFD(Task Force on Climate-related Financial Disclosures:気候関連財務情報開示タスクフォース)の枠組みに基づいた情報を2022年度4月以降開催の株主総会の終了後に開示することになっている。日本の上場企業は6月株主総会会社が多いことに鑑みると、今後色々な会社の開示例が出てくることになるのだが(プライム市場)、このESG情報の開示については、色々と動きがある。

その一つが、開示基準の統一だ。

日本国内企業のESGの開示情報は、現時点ではTCFDに基づいた開示が進んでいるが、GRIやCDP等、国際的なESG情報開示基準は多様に設定されている。こうした状況を受けて、ESG関連の統一した基準作成が開始された。それが、国際会計基準の設定に関わるIFRS財団が設立する「国際サステナビリティ基準審議会(ISSB)」であり、2022年6月には各機関はISSBに統合される予定となっている。

ISSBが国際的に共通して利用可能なベースラインとなるサステナビリティ報告基準を策定し、そのベースに各国が規制を上乗せする形で検討が進められているが、現在開示されているISSBの開示基準(案)はTCFDで求められる内容より細かいものとなっており、これに対応するには企業の負担はより大きくなると思われる。

日本国内では、有価証券報告書において新たにサステナビリティ情報を記載する方向で改正が進められている。内容と適用時期は未確定であるが、2024年の有報から影響を受けるだろうと見られている。

また、ISSBの動向に対応して、日本においても財務会計基準機構がサステナビリティ基準委員会(SSBJ)が2022年7月に設立し、国内の開示基準の開発が行われる予定。

日本の上場企業は、国際基準であるISSB全てに対応するのではなく、これを受けた国内基準SSBJに対応していくことになるだろう。今後、TCFD提言への対応及び開示を進めておき、国内基準SSBJに備えておくことが望ましいだろう。

それにしても、段々と上場企業の開示コストが重くなっていくな。東証再編においても、微妙な東証一部上場企業がプライム市場に移行したけれど、こうした義務が課せられることを考えると、やはりプライム市場に残っていけるのは、時価総額上位500社くらいなのではないかなと思ったりしている。

¥1,557 (中古品)

2022年5月2日月曜日

エアリズムコットンVネックT(半袖)で失敗

さて、再びユニクロで購入したもののレビューです。

今回は、エアリズムコットンVネックT(半袖)を購入しました。定価は税抜990円ですが、790円に値下がりした時期を狙って購入しました。

従来はエアリズムのインナーはメッシュタイプのもの(エアリズムマイクロメッシュVネックT(半袖))を購入していたのでですが、数年前から襟が切りっぱなしになり、洗濯すると一発で見栄えが悪くなったので、却下。今回はこれまで購入したことのなかったエアリズムコットンにチャレンジしてみました。

https://www.uniqlo.com/jp/ja/products/E435461-000/00?colorDisplayCode=00&sizeDisplayCode=004

<肌ざわり>

★★★★★

近年のユニクロのシャツはどれも肌ざわりが最高に良いですが、このエアリズムコットンも例外ではなく、着ていて気持ちが良いです。

<ひんやり感>

★★★★★

エアリズムのセールスポイントの一つである冷感ですが、十分冷たく感じました。夏には良いでしょう。

<デザイン>

★★★

これは、私が悪いのですが、あくまでワイシャツのインナーとして考えた場合、Vネックの深さが浅いです。これではシャツの第一ボタンを外しただけでもインナーが見えてしまう。シャツ用のインナーとしては使いにくいです。

<総評>

★★★★

夏用のシャツとしては肌触り等を総合して、かなり良いのではないでしょうか。ただ、先にも書いた通り、サラリーマンのYシャツのインナーとしては使えないです(インナーが見えてもOKという人は別ですが)。Vネックがもう少し深いシリーズがあっても良いと思ったのですが、そもそもこのシャツはインナーとして作られていないのかもしれないです。

ちなみに、UNIQLO公式HPの製品紹介ページでは、着こなしが普通のシャツ扱いでした・・・。

2022年4月28日木曜日

中小企業診断士の学習記

ここのところ、調べたことのまとめばかりアップロードしているが、近況報告を書いておくと、久しぶりに資格試験の勉強をしている。

よって、今後しばらくは定期的に学習記録、というか感想を書いていきたいと思うのでご了承願いたい。

さて、その取得を目指している資格とは、中小企業診断士。とっても意味がない資格としても有名だが、今後、仕事で必要な知識が、法務、会計、そしてシステムで、その全てをカバーしていたのがこの中小企業診断士だったことから、受験を決意した。勉強するついでに資格も取れたら一石二鳥程度の発想であり、コンサルタントとして独立したいとか、そういう野望は皆無である。

まだ、全然勉強は終わっておらず、基本書は全科目一通り読んで、現在は問題集をゴリゴリ解いている。

いや、「解いていた」という過去形が正しい。

なぜなら、「経済学」で思い切り躓いてしまって、現在、中小企業診断士専用ではない経済学の基本書で、基礎の基礎から勉強し直しているからだ。

かなり昔の話になるが、一応、それなりに偏差値の高い大学の「経済学部」を卒業し、単位もしっかり取って卒業したので、少し教科書を読めば経済学なんて楽勝だろうと高を括っていて、教科書の方は適当に突破できたのだが、問題集は無理だった。

¥2,640

(↑この本、解説はかなり分かりにくいぞ)

総費用曲線の問題で、解説を読んでもさっぱり理解できず、該当する教科書のページを読んでみたのだが・・・分からん。2日ほど粘ってみたが、私の頭では理解不能だったので(一応、経済学士)、急がば回れの精神で、評判の高い専門テキストを購入して勉強することにした。

¥5,720 (コレクター商品)

この本を選んだのは、Amazonレビューでの評価が高かったことに加えて、YouTubeで無料講義が見られる(それも全編)というところだった。

これで理解できなければ、もう終わりだなと思いながらテキストと動画を見たら・・・分かりやすい。さすが、人気書籍で、動画ではグラフを描きながら丁寧に説明してくれるので、理解が一気に進んだ。

ただ、動画を見るというのは、如何せん、時間がかかる。

長いセクションだと、1講義40分程あるのだが、仕事終わりに勉強している身としては、この時間が猛烈に眠いし、何よりしんどい。石川先生の解説には一切問題は無いのだが、単純に精神的につらいのだ。

というわけで、4月までは割とテンポよく学習が進んできたのだが、4月はずっと経済学を、それも基礎の基礎からやっており、色々と暗礁に乗り上げてきた感じがしている。

GW中には頑張って仕上げなければならないのだが、業務に直結しない分野に力を入れなければならない点に、色々と矛盾を感じている。

2022年4月11日月曜日

ユニクロのエアリズム3Dマスクがとても良かった件

久しぶりに購入して良かったモノのレビューを書きます。

良かったのは、「エアリズム3Dマスク(2枚組)不織布フィルター内蔵」です。

|

https://www.uniqlo.com/jp/ja/products/E451737-000/00?colorDisplayCode=00&sizeDisplayCode=005

<デザイン>

★★★★★

デザインは文句の付け所がないくらいかっこいい。従来のエアリズムマスクは普通の布マスクと何ら変わりのないデザインでしたが、 エアリズム3Dマスクはシュッとした見た目で、マスクを付けた顔がシャープに見えます。

<息のしやすさ>

★★★★

息のしやすさも従来のエアリズムマスクとの比較になりますが、3Dの立体構造が上手く息が抜けていくように設計されており、かなり息はしやすいです。

<フィット感(耳が痛くならないか)>

★★★★★

私はどんなマスクを付けていても耳が痛くなる人なのですが、これは従来からとユニクロマスクと同じで、全く耳に負担がかかりません。アジャストできるタイプなので、しっかりと締めることもでき、締めた状態で長時間付けていても、私は大丈夫でした。

<お買い得度>

★★★★

2枚で990円は従来のユニクロマスクと比較すると高いかもしれないですが、ネットで売られている高級なマスク(洗えるタイプ)と比較するとかなり良心的だと思います。

<総評>

★★★★★

不織布フィルターも内蔵されており、見た目も機能も一切非の打ち所がないです。お店で見かけたら、是非1個は購入してみてもらいたいですね。

後は、夏にどれだけ暑さを感じるか、だけですが、これだけは本格的な真夏シーズンが到来しないと分からないですよね。

2022年4月8日金曜日

関連会社の保有とその影響

とある会社との業務提携等を進めて株式の取得等を進めていく内に、その会社が「持分法適用会社になりそうだ」との連絡が経理部より入った。財務的な内容(財務諸表への影響)については、経理部が調べるとして、上場企業の法務担当者としては、財務分野以外で考えなければならない事項があるのか、あればそれは何なのか(そして、持分法適用会社とは何なのか…)を調べたので、ここでまとめておきたい。

1.法律上の会社の整理(ざっくり)

※関連会社以外の細かい内容(法務省令等)は省略しています。

・親会社 【会社法2条4号・会社法施行規則3条2項、3項】

株式会社を子会社とする会社その他の当該株式会社の経営を支配している法人として法務省令で定めるもの。

・完全子会社 【会社法施行規則218条の3】

「会社がその総株主の議決権の過半数(50%超)を有する株式会社その他の当該会社が経営を支配している法人として法務省令で定めるもの」が子会社の定義。完全子会社は、親会社がその会社の発行済株式の全部(100%)を有する状態。

・連結子会社

上記子会社の定義を満たし、かつ親会社の連結財務諸表の対象となる子会社のこと。

・非連結子会社

親会社が経営を支配している子会社であっても、当該企業グループ全体の経営や財務への影響度が低かったり、支配が一時的であったりする子会社。連結対象にはならない。

・関係会社 【財務諸表等の用語、様式及び作成方法に関する規則8条8項】

財務諸表提出会社の親会社、子会社及び関連会社並びに財務諸表提出会社が他の会社等の関連会社である場合における当該他の会社等。関連会社とは一文字違いなので注意。

また、同じような意味の言葉として「グループ会社」があるが、これは法的に定められた言葉ではないものの、関係会社と同じカテゴリーで使用されることが多い。

・持分法適用会社

会社法で定められた組織ではなく、企業会計基準第16号「持分法に関する会計基準」で定められた子会社及び関連会社の範囲のこと。

・関連会社 【財務諸表等の用語、様式及び作成方法に関する規則8条5項】

会社が子会社以外の他の会社等の財務および事業の方針の決定に対して、重要な影響を与えることができる場合における当該子会社以外の他の会社。

|

議決権 |

議決権以外の要件 |

|

20%以上 |

ー |

|

15%以上、20%未満 |

一定の要件※ |

|

15%未満 |

特定の者の議決権とあわせて20%以上かつ一定の要件※ |

※一定の要件

・他の会社の代表取締役、取締役またはこれらに準ずる役職に当社の役員等が就任していること

・他の会社等に対し、重要な融資、重要な技術の提供、重要な販売、仕入れその他の営業上又は事業上の取引があること、等

2.関連会社を保有した場合の影響

(1)内部統制関係

内部統制報告制度(金融商品取引法)において、全社的な内部統制の評価を中心として、関連会社への質問書の送付、聞き取りあるいは当該関連会社で作成している報告等の閲覧、当該関連会社に係る管理プロセスの確認等適切な方法により評価を行う必要がある。会社法上の内部統制システムには影響しない。

(2)株式実務関係

株主総会参考書類の社外取締役候補者の記載事項として、当該候補者が「特定関係事業者」であった場合にその内容記載が求められる。「特定関係事業者」には、現在及び過去に「関連会社」の役員であったことが含まれる。よって、社外役員候補者の過去の経歴を再度調べ直す必要がある。

3.その他法務的観点での留意点

財務諸表作成上、関連会社について財務情報の正確性の確保が求められる。一方、関連会社は保有議決権の割合において実質的な支配力を有していないため、関連会社が応じてくれない限り、適切な管理、調査ができない恐れがある。よって関連会社を保有する場面においては、次のような管理体制構築が求められる。

- 出資において適切なデューデリジェンスを実施し、経理・財務に係る社内体制の不備等がないか分析を実施する。

- 株主間契約等において財務情報の正確性を担保するための条項を取り決める。

2022年3月16日水曜日

プライム市場で流通時価総額が100億円未満の会社はどうなるのか

東京証券取引所によると東証再編に伴いプライム市場を選択したものの、上場基準を満たしておらず適合計画書を提出した会社が296社あり、そのうち、流通株式時価総額を満たしていない会社は217社あった。親会社や大株主の関係で流通株式比率が足りないような企業はテクニカルな施策でハードルを越えることは可能だが、時価総額だけはそうはいかない。適合計画書という絵に描いた餅を、その通り描き切ったとしても、時価総額は思うように増えない可能性もあるのだ。

この先どうなるのか、結構不安であろう217社の担当者に向けて、このまま流通時価総額が100億円に満たなかった場合、どうなっていくのかをまとめておきたい。

※時価総額に絞ってまとめているので、売買代金など判定時期が異なるものは東証の資料を読んで下さい。

|

| 東京証券取引所HPより |

・上場維持基準の判定タイミングと計画書の開示期限はどうなるのか。

判定のタイミングは、以下①~③の流れに沿って行われる。プライム上場に不適合とされた上場企業は2021年12月に「計画書」を開示しているが、流通株式時価総額が100億円を超えない限り、その後も毎年、決算期到来時に進捗状況を記したものを開示しなければならない。

①判定開始時期

上場区分の再編が実行される2022年4月4日以降、毎年、上場維持基準に適合しているか否かの判定が行われる。開始は、2022年4月決算企業から。

②算定方法

算定方法は、流通株式数に事業年度末日以前3か月間の、日々の最終価格の平均値乗じて算出。

③計画書の開示期限

上場維持基準に不適合の状況になってから3ヶ月以内に計画書の開示(進捗状況の開示)が求められる。

<例>

9月決算の会社の場合、7月、8月、9月の3か月間の時価総額の平均値を算出。流通株式時価総額が100億円を満たしていない場合は、12月末までに計画書の開示が必要。

・経過措置はいつまでなのか。

東証山崎裕己社長のインタビュー記事によると、「10年も20年も経過措置を続けることはあり得ず、3年後のCGコード改定時期には何らかの方向性を出すのではないか」とのこと。

※週刊エコノミスト 2022年2/15号【特集:東証再編 上がる株 下がる株】より

以下は推測だが、コロナ影響の継続、各企業の計画書における期間及び計画の進捗状況を踏まえて、経過措置期限の判断が下されると思われるが、3年で区切られる可能性は低いであろう。

・流通時価総額の基準の見直しは行われないのか

これも確定的ではないが、東証山崎裕己社長によると、「流通株式時価総額基準を『200億円以上』とするなど、ハードルを上げることはありうる」とのこと。

なお、これも推測になるが、時価総額の基準の見直しが行われる場合は、経過措置の結論が出てからになると思われる。

・経過措置に入っている間の上場維持基準(時価総額)はいくらか。

10億円以上と定められている。いくら経過措置中とはいえ、時価総額が10億円台になると上場廃止が見えてくるので注意が必要。

・流通時価総額とTOPIX見直しの関係、及び影響はあるのか。

流通時価総額が100億円未満だとプライム市場であってもTOPIXからは段階的に外れていくことになる。判定の考え方としては、①~③の通り。

①TOPIX見直しの判定は2021年7月、2022年10月、2023年10月の3回(1回目の判定で流通株式時価総額100億円以上と判定されていれば、2回目以降の判定はない)。

②2022年10月の判定でも流通株式時価総額100億円以上が基準。

③流通株式時価総額は上場維持基準と同様に「事業年度末日流通株式数」×「事業年度末日以前3か月間の平均株価」で算出される。よって、3月末決算の企業は2022年3月末で2022年1月~3月の最終株価の平均値で判定される。

・TOPIXから外れると株価にはどんな影響があるのか。

TOPIXと連動しているETF(上場投資信託)や投資信託があるので、TOPIX銘柄から外れると、そこから資金が引き上げられることとなる。株価にはネガティブなインパクトとなる。

💴 💴 💴

最初にも書いたが、いくら中期経営計画を予定通り遂行して業績達成を実現したとしても、株価はどう跳ねるかは分からず、時価総額を上げることができるのかどうか、というのは分からない。また、売上と利益を今の2倍にしたからといって株価が倍になるとも限らない。時価総額基準未達でプライムを選択した経営者は今後難しい舵取りを迫られることになるが、上場企業の株式に携わっている者としては、スタンダードに逃げず敢えてプライムに挑戦することを決めた217社全社が時価総額基準を達成することを期待したい。

2022年2月14日月曜日

大量保有報告書(変更報告書)は提出が難しい

久しぶりのエントリーが大量保有報告書かと思われそうだが、非常に苦労した上、いずれまた提出する日が来ると思うので、その来るべき日の自分用のメモとしてここに残しておきたい。

一般のサラリーマンであれば、上場企業の大量保有報告書を提出する機会などそうそうないと思うが、会員規模の大きい持株会の事務局をやっていたりすると、数年に1回は変更届を提出することもあると思う。大量保有報告書は、多い日であれば1日に百件以上が提出されているので、誰でも簡単にできそうな気がするが、未経験者のあなたが思っている以上にひっかけポイントは多い。業務引継ぎ後などで初めて提出作業をするときは、必ずどこかでひっかかると思われる。

※1 本エントリーは、大量保有報告書制度の概要とかではなくて、単純に提出作業の詰まった箇所を書いています。

※2 2022年2月現在の内容です。

1.ブラウザはIE

大量保有報告書(変更報告書)の提出はEDINETで行う。臨時報告書などは、Edgeで普通に行えるため、どのブラウザでもいけそうな気がするが、大量保有報告の場合、一通り情報を入力して、次に進もうとして「作成」ボタンを押そうとすると、押しても進まない現象が発生する。じゃあ、その横の「報告書一時保存」はできるとかというと保存できる。なので、初心者は、「入力内容に何か不備があるのではないか」と考えて、内容を弄り始めるのだが、そこが落とし穴で、IE(Internet Explorer)で操作すれば一発で作成ボタンが押せる。令和の時代でもIEでなければ動かないシステムが、金融庁のEDINETと覚えておこう。

|

| ※IE以外のブラウザでは、作業ボタンをクリックしても何も起きない。 |

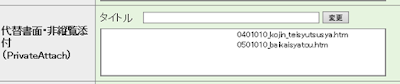

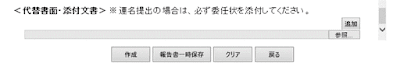

2.「代替書面・非縦覧添付」はタイトル変更が必要

IEのトラップを無事に通過して、マニュアル通りに「事前チェック」を受けようとすると、以下のエラーが出る。

いや、意味が分からない。このメッセージでは、設定させていないファイルが存在するので、そのファイルを消せばよいのか、他の操作がいるのか、そもそも入力ミスがあるのか、分からない。

答えは「代替書面・非縦覧添付」にタイトルを入力する必要があり、ここのタイトルの空欄ゾーンに以下の言葉を入力すればOK。

0401010_kojin_teisyutsusya.htm → 個人である提出者等の住所・生年月日

0501010_baikaisyatou.htm → 株券等の売買の媒介者等の名称

これもエラーコード等からでは絶対に読み取ることのできないアクションなので、注意されたし。

3.本登録できない可能性を疑う

ブラウザもクリア、「代替書面・非縦覧添付」のタイトルもクリアして、「仮登録」まで進み、あとは提出だけの状態になったにも関わらず、私には最後の関門が待ち構えていた。

・・・!!?

ない・・・。

提出にあたる「本登録」のボタンがないのだ。ここでも、またブラウザとかセキュリティゾーンの設定とか、一つ前の入力が間違っていたとか、色々と考えてしまうが、結論から言うと、あなたの使っているIDとパスはサブユーザーの可能性が高く、さらにメインユーザーのサイトで提出権限を制限されている可能性が高い。すなわち、メインユーザーのアカウントがわからなければ、今の状況では提出は不可能ということになる。

前任者が退職してしまっている場合などは、メインユーザーのIDとパスは紛失してしまっている可能性が非常に高いが、その場合はIDとパスワードの再発行の手続きが必要となる。この場合、とりあえず所管の財務局に電話すれば、埼玉にある関東財務局に電話してくれと言われる。

4.変更報告書のNoは・・・?

おそらく訂正報告の理由の半分くらいはこれではないかと思われる。変更報告書の最初にNoを記載するところがあるが、これは「これまで提出してきた変更報告書の何番目なのか」を書くので、初めての変更報告書はNo.1になる。私は、同日に提出する報告書の連番なのかと思っていたので、同じように思っている人がいれば、今一度、金融庁のマニュアルを確認されたし。

🌸 🌸 🌸

以上が、私がつまずいたポイントの一部である。これ以外にもいろいろと躓いたが、とりあえず声を大にして言いたいのは、「大量保有報告書は提出するのに時間がかかる」、ということである。提出期日は5営業日以内なので、余裕を持って作業にとりかかることを強くお勧めしたい。

【番外編】保有株式比率は必ず計算して前回と比較しよう

下に掲載してある参考情報のように、発行済株式総数の増加による持株比率の増減は、大量保有報告書の提出義務の発生要件ではない。しかし、ここにも落とし穴があって、例えば極少量の株式を売却したので、変更報告書の提出は不要だろう、と思っていたら、ストックオプションの行使などによって発行済株式総数が増加しており、数値だけ見れば「前回提出時」より持株比率が1%以上減少していることは大いにあり得るのだ。

財務局のエリート職員から、お電話が入ってくる前に、1%以上の増減には自分で気づきたいものある。

<参考:関東財務局のQ&Aのページより>

Q16 発行者が第三者割当増資を行いました。その割当は受けなかったものの発行済株式総数が増加したため株券等保有割合が直前に報告した数字から1%以上減少しました。このように提出者の保有株券等の総数に増減がない場合にも報告書の提出が必要でしょうか。

A16. 提出者の保有株券等の総数に増減がない場合(例えば、設問にあるような第三者割当増資による発行済株式総数の増加により提出者の株券等保有割合が直前の報告書に記載された株券等保有割合から1%以上減少した場合)であれば変更報告書を提出する必要はありません。

なお、その後の取引により保有株券等の総数に変更があれば、その時点で株券等保有割合を算定し直していただき、直前に提出した報告書の株券等保有割合から1%以上の増減があれば変更報告書を提出する必要があります。(金融商品取引法第27条の25)

※うっかり提出が遅れてしまった場合、財務局からは苦言は言われるものの、そこまできついお叱りは受けないと思います。

2022年1月17日月曜日

ESOP信託とは何か

1.ESOP信託とは

従業員持株会型ESOP信託(ESOP=Employee Stock Ownership Plan)とは、従業員持株会の仕組みを応用した信託型の従業員インセンティブ・プランである。自社株式を活用した従業員の財産形成を促進する「福利厚生制度」の一環として、現在、約150社の上場会社が導入している。

※ESOP信託とは何か、というのは過去のエントリーも参考にして下さい。

2.ESOP信託の構造

⑤ESOP信託は会社の株主として、分配された配当金を受領。

⑥ESOP信託は持株会への会社株式の売却による売却代金及び保有株式に対する配当金を原資として、銀行からの借入金の元本・利息を返済。

⑦信託期間を通じ、信託管理人が議決権行使等の株主としての権利の行使に対する指図を行い、ESOP信託はこれに従って株主としての権利を行使。

⑧信託終了時に、株価の上昇により信託内に残余の会社株式がある場合には、換価処分の上、受益者に対し信託期間内の拠出割合に応じて信託収益が金銭により分配される。

⑨信託終了時に、株価の下落により信託内に借入金が残る場合には、上記②の保証に基づき、会社が銀行に対して一括して弁済。

株価が上がってESOP信託内に利益が残れば、その分は持株会の会員に分配するので、持株会の会員、つまり従業員はより一層頑張って働くし、仮に下がって借金だけが残ったとしても、会社が補填するので、持株会会員には負担がかからない、という理論である。

こうした点も踏まえたメリット・デメリットをまとめると、以下の通りとなる。

3.メリット

②会計処理が煩雑

ESOPは、将来に損失が発生する可能性があることから、所定の要件を満たす限りにおいて、拠出金の総額を貸借対照表に計上しなければならない。有価証券報告書に注記も必要。

=============================

さて、敢えてデメリットには書かなかったが、最大のネックとなるのは、導入費用であろう。懇意にしてもらっている信託銀行の担当者に聞いたところ、明確には教えてもらえなかったが、導入コンサル+初年度費用だけで約1,000万円必要だと言われた。

これらを総合して、ESOP信託を導入するべき会社というのは、以下の会社だと思われる。

①安定的な大株主がすぐに欲しい。

②十分な余剰資金がある

この結論から導き出される私の見解は、ESOPとは福利厚生制度ではなく、買収防衛策の一つだということだ。キャッシュリッチなのに安定株主が少ない会社は検討に値するのだろうが、それ以外の上場企業は、他の福利厚生に金を使った方が良いだろう。

![スッキリわかる 日商簿記2級 商業簿記 第14版 テキスト&問題集 [模擬試験プログラム 仕訳Webアプリつき] (スッキリわかるシリーズ)](https://m.media-amazon.com/images/I/51XQjWPrSyL._SL200_.jpg)